Жесткое "прозрение" мировых рынков акций и ралли украинских еврооблигаций

Банк Англии снова повысил учетную ставку (Фото: GettyImages)

Банк Англии снова повысил учетную ставку (Фото: GettyImages)

Недельный обзор финансовых рынков главы департамента корпоративного анализа группы ICU Александра Мартыненко для РБК-Украина.

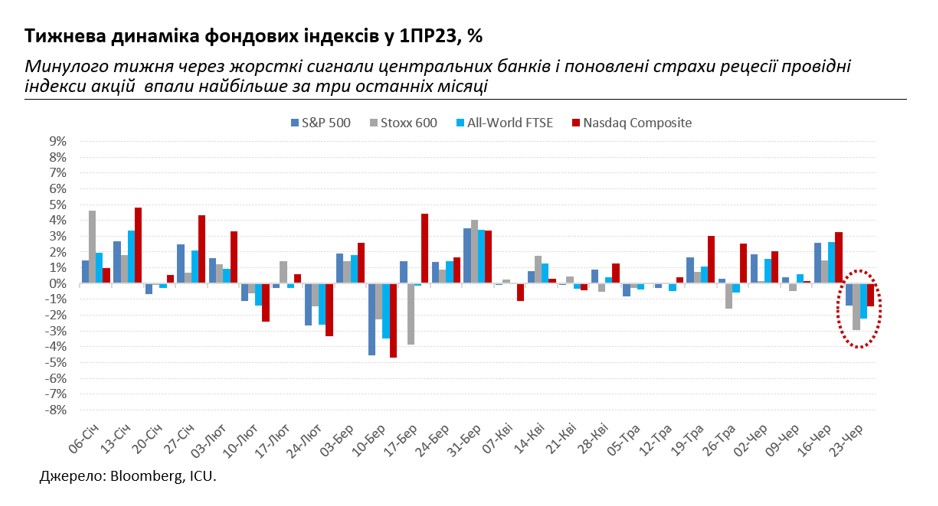

Рынки акций, наконец, опомнились и заметили то, чего не хотели замечать почти три месяца. А именно, что центральные банки до сих пор серьезно настроены и дальше поднимать ставки.

Об этом инвесторам на прошлой неделе в который раз напомнили в ФРС: сначала глава, Джером Пауэлл, в своем выступлении перед Конгрессом, а затем президент ФРС Сан-Франциско, Мэри Дейли, в интервью для Reuters. Еще более жесткими были сигналы от Банка Англии и Банка Норвегии: оба регулятора неожиданно для рынков повысили свои ключевые ставки сразу на 50 базисных пунктов. Причем первый это сделал не от хорошей жизни – накануне выяснилось, что инфляция в Соединенном Королевстве в мае достигла рекордного годового роста в 7,1%.

Практически невозможно определить, как и когда повышенные ставки станут серьезно влиять на инфляцию и тормозить экономику. Поэтому часто центральные банки "переборщивают" с жесткой политикой, что в прошлом во многих случаях приводило к рецессии. Поэтому сейчас вера инвесторов в "мягкое приземление", которая укреплялась в последние месяцы, заметно пошатнулась. К тому же, июньские данные показали на прошлой неделе углубление спада промышленной активности в западных экономиках.

В результате индексы акций на прошлой неделе упали больше всего с марта: S&P 500 и Nasdaq Composite потеряли по 1,4% каждый. Также инвесторы резво побежали и с сырьевых рынков: цены на нефть упали на 4%, а на промышленные металлы – на 2-10%. Такому прозрению есть и более прозаическое объяснение: рыночная стоимость фондовых индексов, особенно акций американских техногигантов, стала настолько завышенной, что некоторые инвесторы решили зафиксировать доходы. Эффект толпы, толкавшей цены акций вверх, и вызванной хайпом вокруг ИИ, избыточной ликвидностью на рынках и все большим страхом инвесторов пропустить ралли, тоже уже близок к максимуму.

В агентстве Bloomberg говорят, что приток капиталов в фонды акций за неполный июнь уже насчитывает 30 млрд долларов – больше всего с начала года, а позиции инвесторов в акциях самые большие с апреля 2022 года. Впрочем, многие инвесторы хорошо понимают, что яркие перспективы внедрения ИИ могут оказаться значительно дальше, чем угроза рецессии. А рыночная ликвидность уже идет на убыль, чему способствуют возобновление эмиссий Государственного казначейства США после кризиса вокруг "долгового потолка", сокращение объемов рыночных активов на балансе ФРС, а также сворачивание экстренной поддержки регулятором американских банков.

Тем временем продолжается ралли на рынке украинских еврооблигаций: за прошедшую неделю они прибавили еще 3-10% в стоимости и сместились в диапазон 22-25 центов на доллар. В то же время, украинские ВВП-варанты подорожали на 4% до почти 38 центов на доллар условного номинала. Значительную поддержку украинским долговым инструментам оказали масштабная лондонская конференция по восстановлению Украины, которая собрала многих ведущих глобальных инвесторов, а также планы ЕС утвердить пакет финансовой помощи Украине объемом 50 млрд евро на период до 2027 года. ЕС также констатировал значительное продвижение вперед Украины как страны-кандидата до начала переговоров о членстве в ЕС.

На валютном рынке Национальный банк сделал еще один маленький шаг для либерализации, позволив резидентам обслуживать и возвращать новые внешние кредиты, поступающие после 20 июня 2023 года. Эти изменения были очень незначительны, чтобы серьезно повлиять на рынок: диапазон курса наличной гривны за прошлую неделю лишь сместился с 36,75-37,36 грн/доллар до 36,59-37,39 грн/доллар.