Вышли "сухими из воды". Почему владельцы обанкротившегося "Дельта Банка" Лагун и американская Cargill избегают ответственности

Как владельцы обанкротившегося "Дельта Банка" Лагун и американская Cargill избегают ответственности (фото: Юридический вестник)

Как владельцы обанкротившегося "Дельта Банка" Лагун и американская Cargill избегают ответственности (фото: Юридический вестник)

Чтобы рассчитаться за долги " Дельта Банка" Украине в свое время пришлось потратить немало государственных средств. Конечно, такое финансовое давление на госбюджет не исключало необходимость дополнительно включать "денежный станок", делать займы и т.д. Это все прямой путь к инфляции и девальвации гривны. И вот недавно стало известно, что Фонд гарантирования вкладов физлиц проиграл суд первой инстанции владельцу обанкротившегося банка Николаю Лагуну. Сумма, которую ФГВФЛ хотел взыскать – 23 млрд грн.

Ко второму акционеру "Дельта Банка" американской компании Cargill, которая сейчас ведет бизнес в России, судя по всему, у Фонда вообще нет никаких претензий. Впрочем, согласно законодательству, любое связанное с банком лицо несет персональную или солидарную ответственность, если его действия или бездействие нанесли ущерб учреждению. Вместе с тем, то, что американцы, обладая инсайдерской информацией, накануне краха вывели из банка 100 млн долларов – не секрет.

Как государство борется за средства, потерянные во время одного из самых громких банкротств в нашей истории – в материале РБК-Украина.

Громкий кейс

Следует отметить, что государство должно было активизировать усилия по возвращению активов банков-банкротов в конце 2021 г. после подписания Меморандума с МВФ. Среди прочего, Украина брала на себя обязательство требовать возмещения убытков от бывших собственников, включая арест их активов.

В течение этого времени правительство на бумаге подтверждало перед МВФ свои обязательства по "возврату стоимости активов от бывших акционеров обанкротившихся банков". В очередной раз это произошло в июне 2024 года. Но эффективность такой деятельности, посредством наполнения этими средствами госбюджета, под вопросом. Хотя деньги как никогда нужны для финансирования сил обороны Украины в войне с РФ.

Кейс "Дельта Банка" – один из самых громких по своим масштабам. ФГВФЛ произвел выплаты гарантированных сумм (в пределах 200 тыс. грн) вкладчикам "Дельта Банка" на общую сумму 16,15 млрд грн. Это самые большие расходы государства в процессе "банкопада" с 2014 года. Выплаты производились за счет госбюджета, что привело к инфляции и девальвации, за которые в конце концов заплатили все граждане.

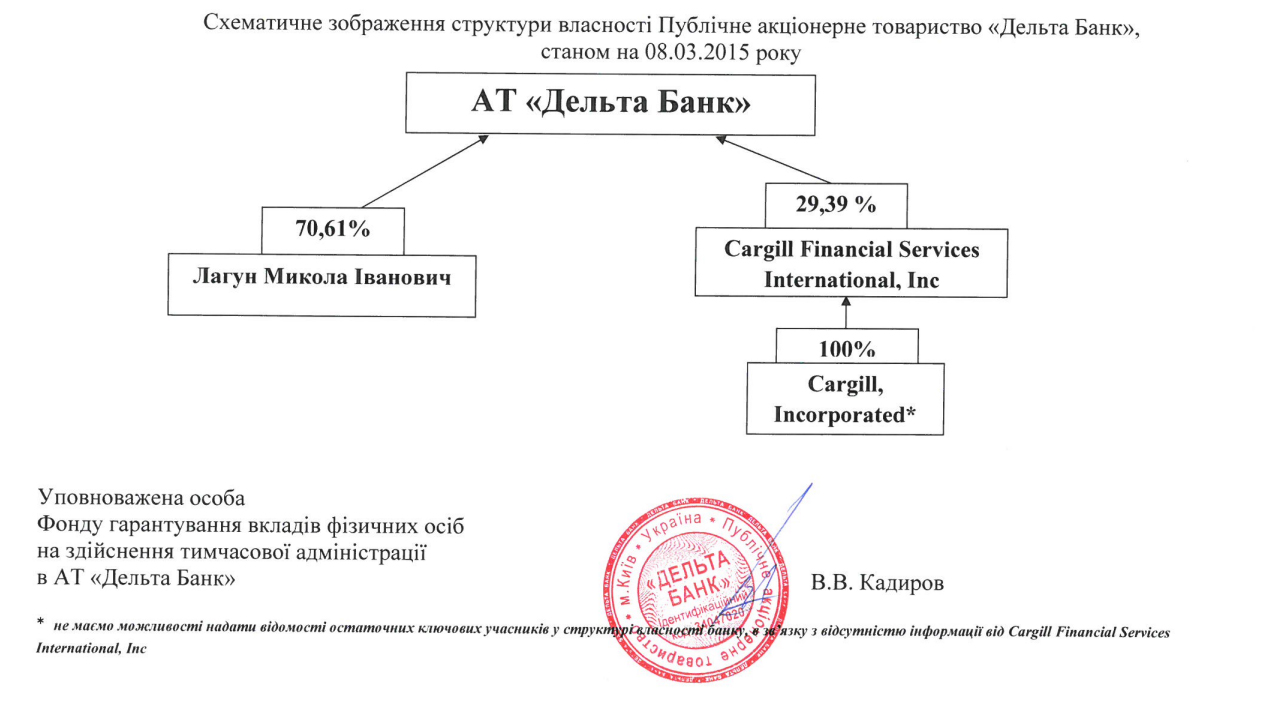

РБК-Украина попытался актуализировать у государственных органов – на какой стадии находятся уголовные производства и судебные дела в отношении владельцев "Дельта Банка": упомянутого Николая Лагуна (70,61%) и американской корпорации Cargill (29,39%). Cargill владела этой долей через Cargill Financial Services International (CFSI).

О роли последней правоохранители и ФГВФЛ почему-то неожиданно забыли.

Взлет и падение

Николай Лагун учредил АО "Дельта Банк" в 2006 году. В течение 2010-2013 годов банк приобрел проблемные кредитные портфели ряда других банков: "Укрпромбанк", "УкрСиббанк", "Кредитпромбанк", "Сведбанк", "Астра Банк". Вместе с покупкой "Укрпромбанка" в акционерный капитал зашла принадлежащая аграрной корпорации Cargill Cargill Financial Services International (США).

"Укрпромбанк" был должен CFSI $85 млн. По версии журналистов, будто эти долги и были с дисконтом обменены на получение американцами 30% акций в "Дельта Банке".

Но Николай Лагун утверждал, что "передача нам активов Укрпромбанка и вхождение в состав акционеров Cargill Financial Services – не связанные друг с другом процессы... речь идет об обычном соглашении по вхождению в капитал нового акционера – Cargill. На первом этапе американская компания входит субординированным" долгом на $85 млн, а затем путем частичной конвертации субдолга выкупает еще и 30% акций "Дельта Банка".

Лагун рассматривал Cargill как стратегического, а не портфельного инвестора, благодаря которому возможности банка по привлечению финансирования значительно вырастут.

До 2014 года собственники активно собирали на рынке проблемные активы, хотя финансовое состояние банка уже начало ухудшаться. Во время Революции Достоинства выявились первые заметные проблемы. Вкладчики начали массово забирать деньги. Увеличилось количество проблемных кредитов. "Дельта" как и другие банки принимала рефинансирование у НБУ. Ситуацию усугубила российско-украинская война, оккупация россиянами части территорий в 2014 году.

При этом, как пишет Forbes Украина, банк пытался делать вид, что дела у него идут хорошо. В июне 2014 года "Дельта" запустила программу автокредитования, а в августе заключила предварительный договор о покупке "Универсала Банка". Нацбанк сделку не одобрил. "Лагун постоянно рассказывал, что у него акционеры Cargill и что он найдет средства на покупку банков и капитализацию", – рассказала тогдашний глава НБУ Валерия Гонтарева,

Кредитование НБУ не помогло. И в марте 2015 года "Дельта Банк" сочли неплатежеспособным. В него введена временная администрация ФГФВЛ. А в октябре Нацбанк принял решение об отзыве банковской лицензии и ликвидации банка.

Николай Лагун (фото: пресс-служба)

Убытки и мошеннические схемы

ФГФВО обнаружил массовые схемы мошенничества бывших акционеров и топ-менеджеров, которые и привели к банкротству "Дельта Банка" (подробнее описано здесь).

"Когда Фонд гарантирования начал работу в банке, обнаруженные там схемы поразили представителей Фонда вычурностью и масштабностью вывода средств. С частью этих махинаций представители Фонда столкнулись впервые в своей практике", – так в 2019 году комментировала в СМИ на тот момент заместитель директора-распорядителя фонда Светлана Рекрут.

"Злоупотребления акционеров и топ-менеджеров банка стали причиной того, что оценочная стоимость активов "Дельта Банка" (29,2 млрд грн) составляет лишь треть их балансовой стоимости, указанной "на бумаге" (94,27 млрд грн), и более чем в 1,8 раза меньше, чем обязательство банка в соответствии с реестром акцептованных требований кредиторов (53,77 млрд грн)", – отмечали в фонде.

Проще говоря, банк выдал "дутых" кредитов, реальное обеспечение которых (залог и т.п.) не дают возможности рассчитаться со всеми вкладчиками, заявившими свои права на возврат средств. Разница составила около двух раз.

Всего в "Дельта Банке" пострадали более полумиллиона вкладчиков . Как уже было сказано, ФГВФЛ произвел выплаты гарантированных сумм (в пределах 200 тыс. грн) вкладчикам более чем на 16 млрд грн. Дополнительные расходы государства на это неизбежно привели к инфляции, ухудшению экономики и собственно благосостоянию рядовых граждан.

Только по приблизительным оценкам, бывшие владельцы и топ-менеджмент "Дельты" могли нанести ущерб более чем на $1,5 млрд. В частности, эта сумма включает 23 млрд грн по судебному иску ФГФВО в Лагун.

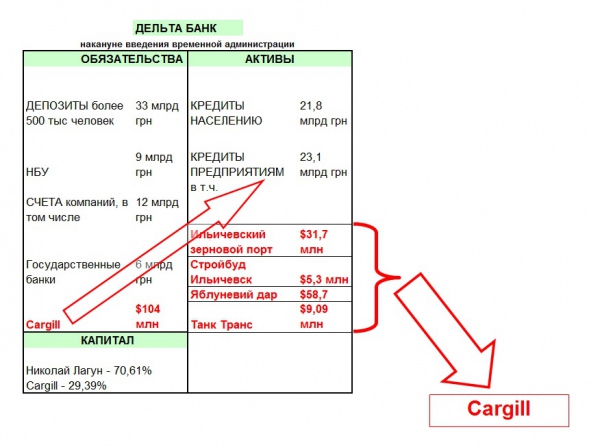

Но претензии у государства были не только Лагуну. Как писали СМИ , в январе 2016 года Фонд гарантирования вкладов заявил, что из "Дельта Банка" были выведены активы на сумму $100 млн из-за операций с аккредитивами, связанными с Cargill. Корпорация Cargill отвергла эти обвинения, отмечая, что переуступка прав требования состоялась в полном соответствии с действующим законодательством Украины.

Было ясно, что получить эти активы акционеру Cargill было бы не так-то просто, если бы корпорация действовала на равных правах с другими клиентами-кредиторами "Дельта Банка".

Во время обысков у Лагуна (фото: "Экономическая правда")

Неэффективность или незаинтересованность государства

Как заявляют в Фонде, выявленные факты мошеннических схем легли в основу многочисленных уголовных производств: "По фактам незаконного вывода средств из АО "Дельта Банк" в правоохранительные органы направлено почти 600 заявлений о совершении уголовных правонарушений, в 14 из них фигурантами выступают бывшие банка, в 219 – бывшие должностные лица банка.

РБК-Украина обратилась с запросами о ходе уголовных производств и судебных дел, за счет которых государство было бы способно взыскать с бывших собственников (Лагуна и Cargill) нанесенный ими ущерб. То есть, выполнить обязательства перед МВФ и уменьшить дефицит государственного бюджета во время войны для финансирования вооруженных сил Украины. Запросы были направлены в Нацполицию, СБУ, ОГПУ, ФГВФЛ, Кабмин и НБУ.

В Нацполиции и СБУ проигнорировали вопрос, более чем за два месяца так и не отправив данных. Частичными ответами на вопросы ограничились в Офисе генпрокурора. Из них слишком сложно сделать выводы, сколько всего уголовных производств было открыто с 2015 года относительно "Дельта Банка" и какова их общая результативность (см. ниже скрин ответа).

Прокуратура отчиталась всего о четырех уголовных производствах, которыми занималась Нацполиция. Хотя, если проанализировать сообщения в медиа с 2015 года их было больше. При этом открытие двух КП датировано 16 сентября 2022 года. То есть это "свежие" дела. По ним обвинительные акты уже переданы в суд.

По данным ОГПУ, досудебное расследование в производстве от 5 апреля 2017 г. приостановлено, так как подозреваемые (менеджмент банка) скрываются от следствия. Еще по одному КП от 3 марта 2015 года следствие продолжается. Уже 9 лет!

В отношении одного из КП, по которому начались заседания по обвинительному акту, судебное разбирательство остановлено. Как раз в связи с объявлением, по ходатайству прокурора 30 октября 2023, обвиняемого акционера Лагуна в розыск в Украине. Но перспектива этих изысканий пока туманна.

Через восемь месяцев все, что смогли сообщить в Офисе генпрокурора, это: "В настоящее время принимаются меры, предусмотренные уголовным процессуальным законодательством по объявлению обвиняемого в международный розыск с целью инициирования специального судебного производства".

При этом в Офисе генпрокурора сообщили, что в упомянутых в ответе уголовных производствах, связанных с банкротством АО "Дельта Банк", должностным лицам Cargill подозрения не выдвигались. В то же время, прокуратура не предоставила четкого ответа на вопросы журналистов относительно судьбы конкретных КП, в которых фигурировал или мог фигурировать второй акционер "Дельты".

Роль Cargill

Речь идет о двух уголовных делах №12015160160000210 и №12015100060007565 , которые касаются эпизодов с выведением более $100 млн.

Как уже отмечалось, в январе 2016 года Фонд гарантирования вкладов заявил, что из "Дельта Банка" были выведены активы на сумму более $100 млн. из-за операций с аккредитивами, связанными с Cargill. Сейчас это около 4,1 млрд. грн.

ФГВФЛ признал эти сделки ничтожными. Как заявил тогда ликвидатор финучреждения Владислав Кадыров, среди подобных соглашений есть и упомянутая попытка Cargill вывести кредит из банка: "Мы увидели, что те аккредитивы не имеют юридической силы, и подали в суд. В общей сложности на компанию Cargill было заключено 17 фиктивных аккредитивов на общую сумму свыше $100 млн. Это так называемый внебалансовый хлопок на сумму около 2,5 млрд грн, которую теряет банк".

Об этой схеме было опубликовано отдельное журналистское расследование (подробнее здесь). В частности, в нем говорится, что в феврале 2015 года за месяц до введения в "Дельту" временной администрации был заключен ряд договоров об уступке права требования. Ни один из них не включал непосредственное участие "Дельта Банка". Все эти сделки были направлены на вывод кредитов из проблемного банка.

Одной из сторон выступал акционер банка – Cargill Financial Services International. Другой стороной соглашений стали четыре украинских компании: "Ильичевский зерновой порт", "Стройстрой Ильичевск", "Яблоневый дар" и "Танк Транс".

Эти компании были должниками "Дельты" – ранее взяли кредиты. В свою очередь, Cargill владел безотзывными аккредитивами, проще говоря банк взял на себя обязательство выплатить акционеру определенные средства при определенных условиях.

После подписания упомянутых договоров эти четыре компании перестали быть должниками Дельта Банка и получили новые кредиты непосредственно в CFSI. То есть, состоялся взаимозачет встречных требований. Банк вроде бы поставили перед фактом.

Как писали журналисты, это соглашение стало несомненным ударом по репутации Cargill. Группа вносила вклады в капитал банка, но со временем поняла, что ситуация выходит из-под контроля, и "Дельта" может не выжить.

В результате Cargill незадолго до введения временной администрации вывел как можно больше своих средств, оставив многочисленных клиентов банку на произвол судьбы. Среди них основным кредитором стало государство.

То есть речь идет о том, что один из акционеров мог воспользоваться инсайдерской информацией о проблемах с банком и по данной схеме вывести свои средства, не приложив усилия к спасению учреждения. А это может быть нарушением норм закона "О банках и банковской деятельности".

Согласно ему, связанное лицо несет ответственность своим имуществом, если его действия или бездействие нанесли банку ущерб. Это одна из ключевых норм, которая позволяет выполнять обязательства Украины перед МВФ по возвращению активов банков-банкротов от прошлых собственников.

Более того, впоследствии правоохранители обнаружили, что эти операции имеют фиктивные признаки. А в схеме могли быть задействованы также должностные лица Дельты. Были открыты уголовные производства.

В частности, сообщалось, что согласно данным постановления суда, Генпрокуратура осуществляет процессуальное руководство в КП №12015160160000210 по фактам совершения уголовных правонарушений должностными лицами ООО "Ильичевский зерновой терминал" и ООО "Стройстрой Ильичевск" Действовавших в преступной .

Эти компании-должники заявили банку о прекращении своих обязательств из-за описанного выше зачисления встречных требований с помощью четырех безотзывных аккредитивов на $36,9 млн, которые эмитировала "Дельта" в пользу CFSI.

Вместе с тем, как сообщали журналисты, по данным следствия, в ходе соответствующих проверок в "Дельта Банке" были выявлены различные SWIFT-сообщения относительно вышеупомянутых аккредитивов. Но в документации банка не были обнаружены оригиналы юридической документации относительно выпуска аккредитивов. В частности, соответствующих решений уполномоченных органов управления банка: правления и кредитного комитета банка, договоров об открытии аккредитивов, заявлений, распоряжений. Большинство соответствующих сумм аккредитивов не было отображено на балансовых или внебалансовых счетах банка.

Кроме того, указывается, что кроме вышеупомянутых 4 фиктивных аккредитивов в банке было обнаружено SWIFТ сообщение относительно еще 13 фиктивных аккредитивов, на общую сумму $105 091 955,16.

В рамках другого КП в январе 2016 года суд удовлетворил ходатайство Нацполиции и наложил арест на уставный капитал "Стройстрой Ильичевск" и "Ильичевский зерновой порт". По данным следствия, в конце 2014 первый заместитель председателя совета директоров "Дельта Банка" вступил в преступный сговор с другими неустановленными лицами. Их план предусматривал незаконное присвоение средств банку, используя служебное положение.

Первым заместителем был Виталий Масюра. Он также находится в розыске. Как утверждают журналисты, интересно, что во время переговоров Масюра часто выступал в качестве представителя компании Cargill или даже как соучредителя "Ильичевского зернового порта".

Также сообщалось, что на момент вывода денег "Дельта банка" в пользу Cargill кумом Масюры был сотрудник московского офиса Cargill Financial Services International Иван Киселев, также мог влиять на процесс. Фигурантом управления этими процессами также называют другого сотрудника московского офиса – Романа Гусейнова.

Следует отметить, что Фонд через суды тогда добивался признания недействительными ряда сделок о зачислении однородных встречных требований.

"После нескольких лет борьбы мы все-таки смогли в Верховном суде доказать незаконность операций по "схлопыванию", доказать сам факт существования требований и открыть таким образом путь к взысканию этой задолженности", – заявляла журналистам на тот момент (2020 г.) директор-распорядитель ФГВФЛ Светлана Рекрут.

Как писали СМИ, среди прочего речь шла о том, что обязательства были в разных валютах (долларах и евро), а потому требования не могут считаться однородными. А также о том, что у компаний перед "Дельтой" существовала задолженность по штрафным санкциям и начисленным процентам за пользование кредитом. Что вроде бы не было учтено при взаимозачете и т.д.

В 2019 году Фонд продал эти проблемные кредиты на аукционе. В частности, пул активов купила финансовая компания "Инвестохиллс Веста". Последняя впоследствии отсудила соответствующие долги. То есть, и здесь суды признали, что "схлопывание" по аккредитивам было незаконным.

Схема вывода кредитов из Дельта Банка (график "Экономическая правда")

В процессе мониторинга медиа мы обнаружили еще одно уголовное производство №42017101060000101. Согласно судебным материалам, правоохранители расследовали увеличение уставного капитала "Дельта Банка" на 1,5 млрд грн, которое в период 2011-2012 гг. осуществили акционеры Лагун (1,065 млрд грн) и Cargill Financial Services International (435 млн грн). В материалах дела говорилось о возможном отсутствии реальных денежных операций и фальсификации документов.

Кстати, это не единственные случаи, когда Cargill оказывался в центре скандалов. В частности, украинское подразделение американской корпорации засветилось по делам об уклонении от уплаты налогов.

Согласно данным Шестого Апелляционного админсуда в 2019 году, Cargill обвиняли в сотрудничестве с фиктивными компаниями, что нанесло государству ущерб на сумму более 14 млн грн. В 2012 году Окружной административный суд Киева постановил взыскать эту сумму в пользу государства с компаний "АО Каргилл", ЧП "Колос Кировоградщины - 2009" и ЧП "Электропроммаш". Однако в 2018 году Cargill удалось обжаловать это решение в Верховном суде и добиться пересмотра дела в свою пользу. Подобный сценарий разыгрался и по делу финансовых операций между Cargill и ООО "Интер Инвест — Агро сервис".

Не менее показательно дело с 2015 года, когда Cargill снова подозревали в уклонении от уплаты налогов. Следствие отмечает, что неустановленные лица с помощью компаний ООО "ТД "Николаевские Ресурсы", ООО "Оделис", ООО "Укртрейд — А" и других предприятий способствовали уклонению от уплаты налогов в особо крупных размерах. Среди этих предприятий называются и такие крупные компании , как "АО "Каргил", ПАО "Компания "Райз", ЧАО "Рамбурс" и другие. Это уголовное производство все еще продолжается.

А в 2024 году журналисты "Бизнес Цензора" исследовали, что Cargill, после полномасштабного вторжения россиян в 2022 году, продолжил работать в России. Российские структуры корпорации за 2022–2023 годы заплатили в бюджет РФ 6,9 млрд рублей налога на прибыль. В 2023 году их выручка составила 130 миллиардов руб. А чистая прибыль по сравнению с 2022 г. увеличилась с 8,1 млрд руб. до 16,3 млрд. руб.

Кроме того, компания в 2022/2023 маркетинговом году экспортировала из РФ 2,3 млн т зерна. Это в то время, когда россияне активно воровали украинское зерно и перепродавали его через свой рынок на экспорт.

Есть ли политическая воля?

Количество приведенных данных могло бы вполне хватить на то, чтобы ФГВФЛ подавал соответствующие иски к Cargill так же активно, как делает это в отношении Николая Лагуна.

Но выяснить позицию фонда по этому вопросу нам не удалось. Ни о том, как идет розыск активов Лагуна, ни о судебных делах, ни о роли Cargill.

Более того, Нацбанк, вливший в "Дельту" минимум миллиард долларов (если считать по курсу 2014 года) ответил, что с момента признания АО "Дельта банк" неплатежеспособным Нацбанком было взыскано/возвращено на погашение задолженности по кредитам рефинансирования свыше 5,3 млрд грн. Там также предложили сосчитать по ссылке сколько средств было предоставлено в виде кредитов "Дельта Банка". Согласно найденным там данным, эта сумма только за 2014 год составляет более 10 млрд грн. Тогда (в течение 2014 года) курс составлял 8-14 грн. за 1 доллар США.

В целом мы видим, что государство ведет себя довольно инертно. За 8 месяцев не подготовлено объявление Лагуна в международный розыск. Суды проигрываются. Не похоже, что государство тщательно ищет активы Лагуна.

Но если по нему есть хотя бы какая-то имитационная работа, то похоже, что у государства почему-то нет никаких вопросов к Cargill Financial Services International (CFSI). О его роли как акционере в банкротстве "Дельты" все забыли.

При этом очевидно, что в отличие от Лагуна никаких сверхусилий по поиску активов Cargill делать не следует.

Хотя молчание госорганов по американской корпорации можно частично объяснить. В 2021 году Кабинет министров утвердил условия воплощения государственных внешних заимствований методом привлечения кредитов от американской компании Cargill Financial Services International.

Тогда Украина планировала взять два кредита на общую сумму 250 млн. EUR: на три года под 5,15% годовых и на пять лет под 5,85% годовых. Погашение и обслуживание кредитов должно осуществляться за счет средств, предусмотренных законом о государственном бюджете Украины.

В Кабмине тоже проигнорировали наш запрос о судьбе этого кредита, стратегии возврата активов банков-банкротов и роли Cargill в банкротстве "Дельты".

По данным Министерства финансов известно, что сумма долговых обязательств Украины по кредитам от Cargill Financial Services International на конец июля 2024 года составила $703,7 млн. А 27 августа Кабмин принял постановление, которым реструктуризируется ряд внешних заимствований государства. В том числе в документе говорится, что временно останавливается осуществление платежей по долговым обязательствам государства по кредитам от Cargill Financial Services International, которые были выданы в 2019-2021 годах. Неудивительно, что о выводе средств Cargill из Дельта банка уже никто не вспоминает, а Кабмин просто игнорирует запросы.

История "Дельта Банка" является ярким примером того, как агрессивные и непрозрачные бизнес-стратегии могут привести к краху даже крупнейших финансовых учреждений. Продолжавшаяся годами масштабная ликвидация банка оставила после себя значительные финансовые потери для государства и вкладчиков. Роль иностранных партнеров, таких как Cargill, в этом процессе также вызывает множество вопросов, которые до сих пор остаются без ответов.

Пока же в сухом остатке: ущерб государства, экономики и граждан из-за негативного влияния таких процессов на инфляцию.