Рынки в восторге от снижения инфляции в США, на рынке украинских евробондов снова ралли

Инфляция в США и Китае снижается (Фото: GettyImages)

Инфляция в США и Китае снижается (Фото: GettyImages)

Недельный обзор финансовых рынков от главы департамента корпоративного анализа группы ICU Александра Мартыненко для РБК-Украина.

Замедление инфляции, похоже, уже становится глобальным трендом. Впрочем, для финансовых рынков важнейшей остается инфляция в США, ведь именно от нее больше всего зависит дальнейший глобальный экономический рост и обеспечение ликвидностью самих финансовых рынков.

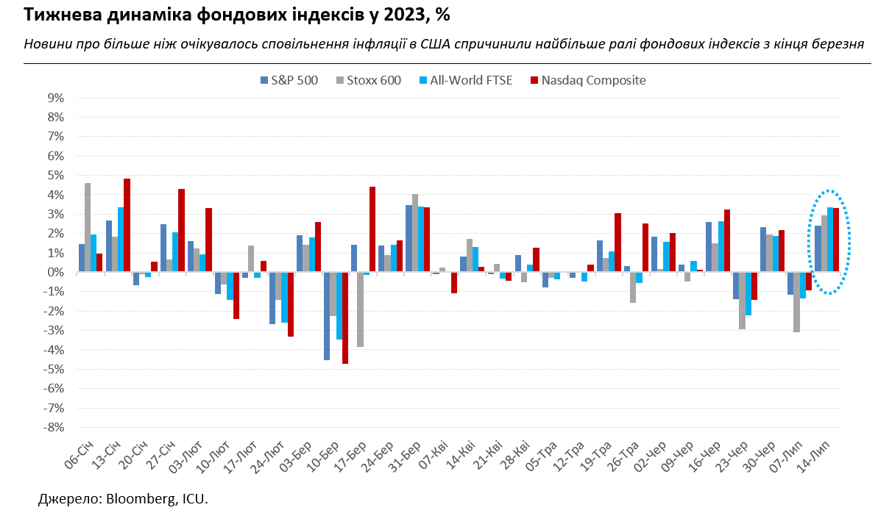

Замедление роста американских потребительских цен и цен производителей в июне стало для рынков настоящим праздником и дало старт как для акций, так и для облигаций и для сырьевых товаров. Индексы S&P 500 и Nasdaq Composite взлетели за прошлую неделю на 2,4% и 3,3% соответственно, доходности десятилетних казначейских облигаций упали на 23 базисных пункта, а цены на цветные и драгоценные металлы прыгнули в диапазоне 2-8%.

Рынки теперь почти уверены, что окончание одного из самых продолжительных в истории циклов повышения ставок не за горами. Тем более что обнародованный годовой рост индекса потребительских цен в июне – 3% – это уже верхний предел целевого диапазона ФРС. Даже если американский центральный банк снова поднимет ставки в этом месяце - для инвесторов это "о'кей", ведь мысленно они уже настроены на два, а то и на все три снижения ставок в следующем году. А близкий разворот цикла ставок позволяет не так бояться рецессии. Тем более что американская экономика демонстрирует чудодейственную устойчивость к уже ставшемуся росту ставок: индекс потребительских настроений, вопреки опасениям, поднимается в июле до максимума с сентября 2021 года, а рынок занятости остается если не перегретым, то крайне оживленным.

В таких условиях разговоры о возможной рецессии уже выглядят почти неуместными, а весенний быстротечный региональный банкопад в Соединенных Штатах вспоминают уже очень редко. Однако те же условия могут довольно легко ускорить инфляцию снова. Это не проходит мимо внимания некоторых рыночных наблюдателей, несколько саркастически перекривляющих риторику руководства ФРС времен пандемии, уже окрестивших нынешний тренд "временной дезинфляцией".

Что касается самой ФРС, то публикации июньских инфляционных данных вряд ли достаточно, чтобы убедить ее даже говорить о возможном развороте в политике. Для этого ей нужен стойкий тренд, требуются новые данные. А пока рынкам хватает нынешних данных, чтобы радоваться снижению американской инфляции.

Другое дело – очередное понижение китайской инфляции, которое выглядит для рынков довольно плохой новостью. На прошлой неделе оказалось, что рост потребительских цен в стране в июне уже третий месяц подряд остается около нуля, а цены производителей и вообще упали больше всего с 2016 года.

Фактически страна оказалась на грани дефляции, при которой падение цен вызвано слабым спросом. Это чревато серьезным замедлением экономического роста не только Китая, но и всего мира. В настоящее время рынки предпочитают закрывать на эту угрозу глаза, снова надеясь, что китайские власти снова начнут толкать экономику вперед новыми пакетами стимулирования.

Еще раз заметно замедлилась годовая инфляция и в Украине - до 13% в июне по сравнению с 15% в мае, даже несмотря на 70% повышение регулируемых тарифов на электроэнергию для населения. Улучшение безопасности и логистики, а также более дешевые цены на топливо стали ключевыми факторами этого замедления. Эти данные могут стать достаточным аргументом для Национального банка Украины, чтобы он снизил учетную ставку с текущих высоких 25%.

Между тем на фоне приподнятых настроений на мировых рынках, включая рынки развивающихся стран, восстановилось ралли украинских еврооблигаций. За прошедшую неделю украинские долларовые суверены подорожали в среднем на 26% до 28-33 центов на доллар. Определенное положительное влияние оказали на инвесторов и результаты саммита НАТО, на котором Украина получила гарантии военной поддержки от союзников и возможность упрощенного присоединения к блоку.

В то же время, объемы ОВГЗ в портфелях иностранцев на прошлой неделе почти не изменились, хотя те активно торговали на вторичном рынке. Наличный же курс гривны почти не изменился и по итогам недели остался равный 36,6-37,4 грн/доллар.