Рынки акций держатся, несмотря на панику вокруг банков, а кредиторы идут на уступки Украине

Банки в Европе становятся жертвами паники (Фото: GettyImages)

Банки в Европе становятся жертвами паники (Фото: GettyImages)

Недельный обзор финансовых рынков от главы департамента корпоративного анализа группы ICU Александра Мартыненко для РБК-Украина.

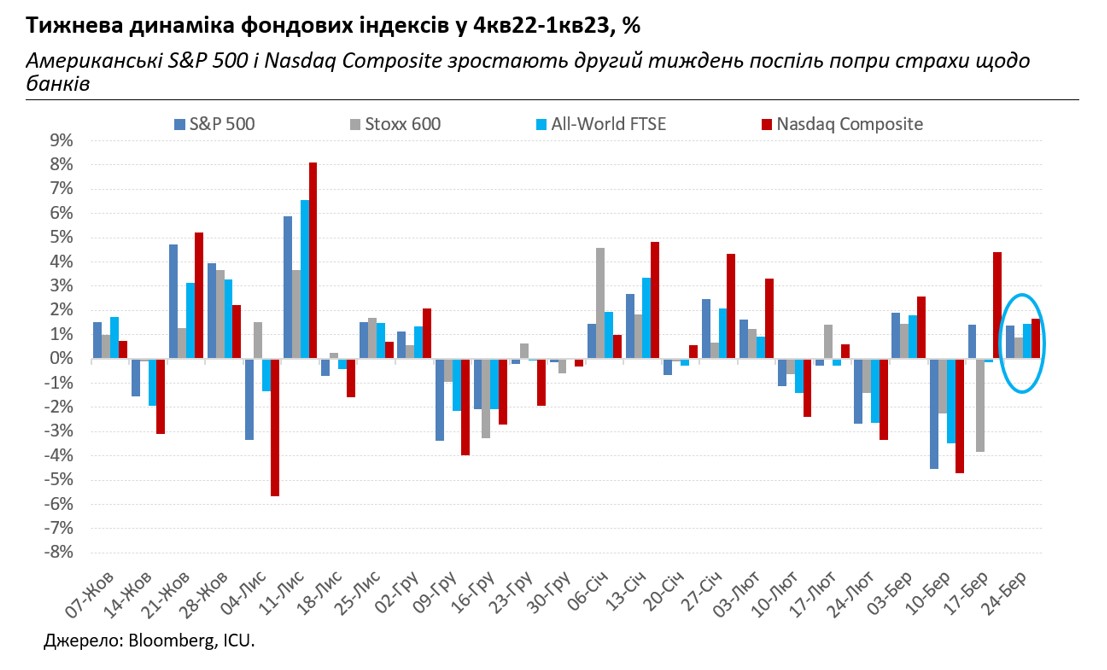

Прошедшая неделя отличилась большими "качелями" рыночных котировок. В основном эти резкие колебания являлись реакцией на действия регуляторов. Рынки то ободрялись заверениями о всесторонней и решительной правительственной поддержке банков, то заново погружались в страхи рецессии после очередного повышения ставок американской ФРС и европейскими центральными банками или даже малых намеков Казначейства США о неполном страховом покрытии банковских депозитов. Впрочем, в сухом недельном остатке ведущие индексы акций выросли.

Американские же индексы прибавили в стоимости уже вторую неделю подряд: S&P 500 – на 1,4%, а Nasdaq Composite – на 1,7%. Также следует отметить, что с момента крушения Silicon Valley Bank и Signature Bank стоимость индексов почти не изменилась. Конечно же, внутри индексных корзин спрятаны огромные потери банковского сектора. Например, KBW Nasdaq Bank Index за это же время потерял более четверти. Это полностью компенсировалось ростом цен акций других секторов, в том числе акций высокотехнологичных компаний.

Даже европейскому рынку акций, на который все больше перебрасываются страхи по банкам, удалось удержаться от падения – главный индекс Stoxx 600 подрос за неделю на 0,9%. Хотя с акциями европейских банков тоже было не все хорошо, и следующей жертвой паники после швейцарского Credit Suisse стал немецкий Deutsche Bank. В какой-то момент в течение пятничной торговой сессии падение цены акций банка достигало 15%. В то же время резко подскочила стоимость кредитных дефолтных свопов банка, страхующих от неплатежа по займам.

Аналитикам трудно было объяснить такое ухудшение ситуации чем-то, кроме общих рыночных страхов, ведь у Deutsche Bank пока нет проблем ни с прибыльностью, ни с ликвидностью. В то же время, нельзя сказать, что эти страхи возникли совсем на пустом месте: в прошлом банк уже неоднократно попадал в кризисные ситуации, хотя впоследствии их успешно решал. Сейчас же решило вмешаться даже правительство Германии: в частности канцлер Олаф Шольц лично заверил, что Deutsche Bank ничего не угрожает.

Похоже, что инвесторы сами пытаются определить, у какого следующего банка возникнут проблемы. Это тревожный сигнал, потому что кризис доверия к банкам приобретает признаки сбываемого само собой пророчества. Пока же динамика рынков акций свидетельствует, что кризис доверия остается в основном в рамках банковского сектора. Это стало возможным благодаря вере рынков в сильный ответ регуляторов, в том числе поддержание ликвидностью банков, и, что более важно, начало снижения ставок центральными банками уже в этом году. Сами же центральные банки еще не готовы открыто это признать, однако, кажется, уже осознают большую вероятность снижения ставок в случае ухудшения ситуации.

Между тем, на прошлой неделе было достаточно важных событий и для украинских финансовых рынков. В пятницу группа стран официальных кредиторов Украины, в которую входят Канада, Франция, Германия, Япония, Великобритания и США, согласовала отсрочку по своим долгам для Украины до 2027 года и призвала сделать то же кредиторов.

Хотя долг перед этими странами составляет менее 6% внешнего долга Украины, их решение является очень важным и однозначным сигналом для остальных кредиторов о необходимости делать дополнительные уступки для облегчения долговой нагрузки для Украины. Министерство финансов использует действующую программу МВФ и приверженность официальным кредиторам для того, чтобы провести необходимые переговоры и завершить реструктуризацию внешнего коммерческого долга и с держателями еврооблигаций.

Также на прошлой неделе НБУ обнародовал решение об условиях репатриации средств нерезидентов от выплат ОВГЗ. Учитывая консультации с МВФ и Министерством финансов, Национальный банк решил, что оптимальным в текущих условиях будет предоставление права иностранным инвесторам переводить за границу только полученные с 1 апреля купоны за ОВГЗ. Иностранцы не обрадовались такому решению и за неделю сократили свои вложения в ОВГЗ на 3% или на 1,8 млрд гривен.

Гривна же наверстала потери на прошлой неделе на наличном рынке и вернулась в диапазон 37,8-38,7 гривен/доллар. Таким образом, с начала года укрепление курса гривны снова составляет примерно 5%, и в настоящее время дефицит валютной наличности на рынке не наблюдается.