Ринки знову надихаються від ШІ і сподіваються на м’якіші центробанки

Ділова активність в США, Великобританії та Єврозоні сповільнюється більше за очікування (фото: Getty Images)

Ділова активність в США, Великобританії та Єврозоні сповільнюється більше за очікування (фото: Getty Images)

Тижневий огляд фінансових ринків від голови департаменту корпоративного аналізу групи ICU Олександра Мартиненка.

Після майже місячного смутку через загрозу вищих ставок на довший період, минулого тижня ринки повернулися на звичні рейки надій на світліше майбутнє. Врешті має настати час, коли ставки почнуть знижатися, розмірковували інвестори. І, вочевидь, цей час наближається, адже серпневі опитування менеджерів закупівель, з яких потім складаються популярні індекси PMI, показали, що ділова активність в США, Великобританії і Єврозоні сповільнюється більше за очікування.

Для ринків ці негативні новини стали слушним приводом для очікування м’якішої позиції від центральних банків. А тим більше інвестори не почули нічого страшного у виступі голови ФРС Джерома Пауелла на конференції в Джексон Хоулі минулої п’ятниці. Той насправді не відступив ані на крок від лінії, якої він дотримується протягом цього року: приборкання інфляції – це пріоритет, який може потребувати нових підвищень ставок, проте ФРС діятиме дуже обережно. Навряд чи таку позицію можна назвати м’якою, проте відсутність жорсткіших сигналів підбадьорила ринки.

А тут нагадав про себе ще один аспект світлішого майбутнього – впровадження технологій штучного інтелекту. На ринках триває феномен провідного американського виробника мікрочіпів Nvidia, акції якого злетіли з початку року більше ніж на 220%. Минулого тижня флагман техносектору звітував за другий квартал, і глумливі учасники ринку у соцмережах робили ставки на те, скільки разів голова компанії Дженсен Хуанг на презентації звіту згадає словосполучення artificial intelligence або AI.

Втім, компанія вчергове здивувала, перевершивши прогнози аналітиків як за результатами минулого кварталу, так і за власними прогнозами на квартал поточний. У результаті акції Nvidia додали за тиждень у вартості ще 3,5%. Цікаво, що левову частку цього зростання папери досягли ще до моменту публікації і також потягнули за собою вгору багато інших акцій техносектору.

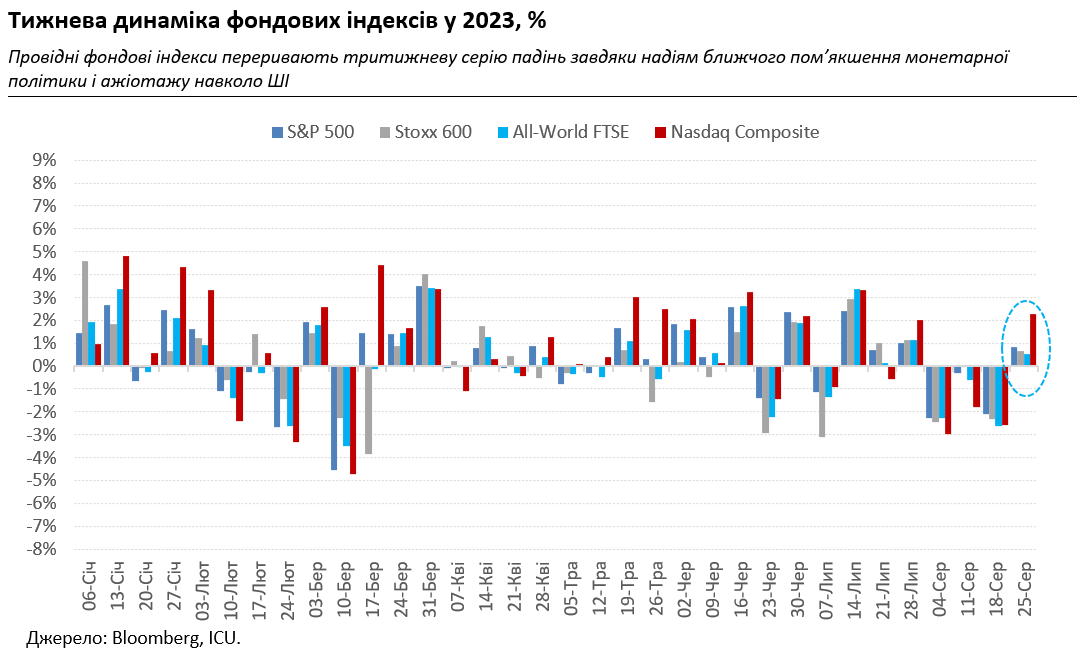

Як наслідок, головний індекс техносектору Nasdaq Composite стрибнув за тиждень на 2,3%, а за ним дещо повільніше попрямував вгору S&P 500 – на 0,8%. Також трохи піднялися європейський Stoxx 600 (+0,7%) і глобальний All-World FTSE (+0,5%), хоча азійські ринки і досі лихоманило через китайські економічні негаразди. Як завжди боязкіші за гравців акцій боргові ринки почули застереження голови ФРС і підняли дохідності дворічних казначейських облігацій США на 14 базисних пунктів до 5,07% - найвищого значення з липня 2006 року.

Для ринків акцій минулий тиждень став першим тижнем зростання з кінця липня - головним чином завдяки поверненню до позиції бачити "стакан наполовину повним" і жити очікуваннями. Цього тижня на оптимізм ринків чекає серйозний іспит у вигляді звітів про зайнятість і індекс цін споживчих витрат в США. Адже саме ці дані поки що свідчать, що говорити про стійке сповільнення інфляції ще зарано.

Українські єврооблігації продовжили дешевшати минулого тижня, перебуваючи в руслі очікувань вищих ставок глобальних боргових ринків. Суверени подешевшали за минулий тиждень у середньому майже на 2% до 27-34 центів на долар. ВВП-варанти подешевшали на 1% до 47 центів на долар умовного номіналу. Водночас на внутрішньому борговому ринку обсяги вкладень в ОВДП скорочувалися всіма категоріями інвесторів.

Населення збільшило купівлю валюти, що продовжило тиснути на гривню: за весь минулий тиждень готівковий курс гривні у системно важливих банках послабшав ще на 1% до 37,7-38,7 грн/долар. На міжбанківському ринку також збільшилася перевага попиту на тверду валюту над пропозицією, спричинивши збільшення інтервенцій НБУ. Скоріше за все даються взнаки як очікування майбутньої лібералізації Національним банком валютного ринку, так і традиційні сезонні очікування слабшої гривні.