Ринки акцій тримаються попри паніку навколо банків, а кредитори йдуть на нові поступки Україні

Банки в Європі стають жертвами паніки (Фото: GettyImages)

Банки в Європі стають жертвами паніки (Фото: GettyImages)

Тижневий огляд фінансових ринків від голови департаменту корпоративного аналізу групи ICU Олександра Мартиненка для РБК-Україна.

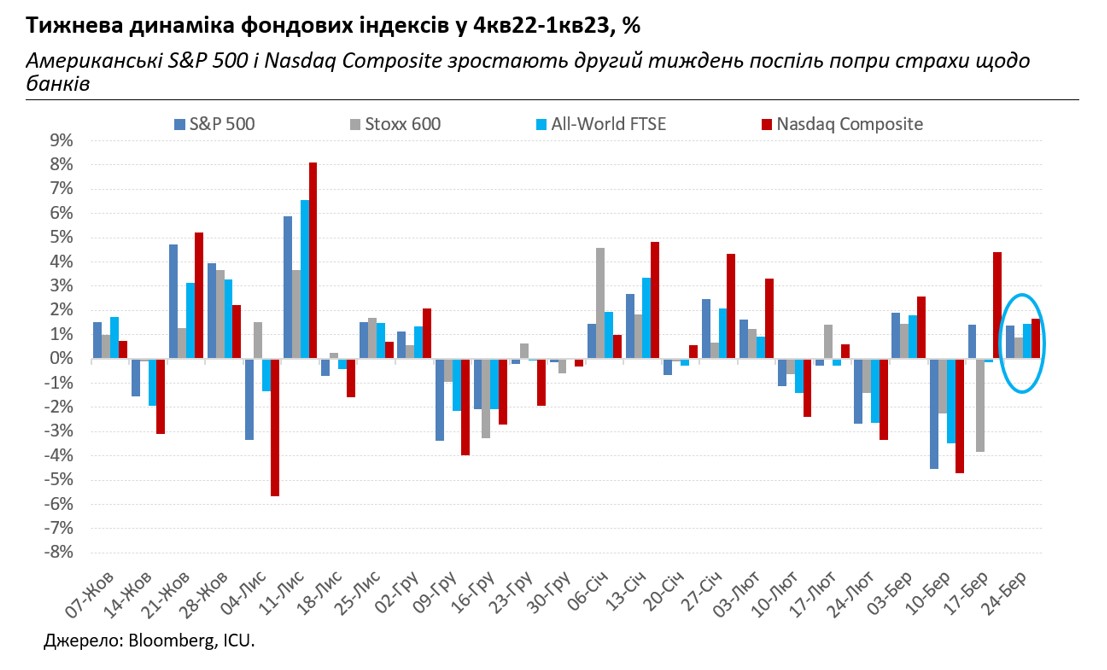

Минулий тиждень відзначився великими "гойдалками" ринкових котирувань. Здебільшого ці різкі коливання були реакцією на дії регуляторів. Ринки то підбадьорювалися запевненнями про всебічну і рішучу урядову підтримку банків, то наново поринали у страхи рецесії після чергового підвищення ставок американською ФРС і європейськими центральними банками або навіть малих натяків Казначейства США про несуцільне страхове покриття банківських депозитів. Утім у сухому тижневому залишку провідні індекси акцій зросли.

Американські ж індекси додали у вартості вже другий тиждень поспіль: S&P 500 - на 1,4%, а Nasdaq Composite – на 1,7%. Також варто відзначити, що з моменту краху Silicon Valley Bank і Signature Bank вартість індексів майже не змінилася. Звичайно ж, всередині індексних корзин заховані величезні втрати банківського сектору. Наприклад, KBW Nasdaq Bank Index за цей же час втратив більше ніж чверть. Це цілком компенсувалося зростанням цін акцій інших секторів, зокрема акцій високотехнологічних компаній.

Навіть європейському ринку акцій, на який все більше перекидаються страхи щодо банків, вдалося утриматись від падіння – головний індекс Stoxx 600 підріс за тиждень на 0,9%. Хоча з акціями європейських банків теж було не все гаразд, і наступною жертвою паніки після швейцарського Credit Suisse став німецький Deutsche Bank. Певного моменту протягом п’ятничної торгової сесії падіння ціни акцій банку сягало 15%. Водночас різко підскочила вартість кредитних дефолтних свопів банку, які страхують від неплатежу за позиками.

Аналітикам важко було пояснити таке погіршення ситуації чимось, крім загальних ринкових страхів, адже Deutsche Bank наразі не має проблем ані з прибутковістю, ані з ліквідністю. Водночас не можна сказати, що ці страхи виникли зовсім на пустому місці: у минулому банк вже неодноразово потрапляв у кризові ситуації, хоча згодом їх успішно вирішував. Зараз же вирішив втрутитися навіть уряд Німеччини: зокрема, канцлер Олаф Шольц особисто запевнив, що Deutsche Bank нічого не загрожує.

Схоже, що інвестори самі намагаються визначити, в якого наступного банку виникнуть проблеми. Це тривожний сигнал, тому що криза довіри до банків набуває ознак пророцтва, що збувається саме собою. Наразі ж динаміка ринків акцій свідчить, що криза довіри залишається здебільшого в межах банківського сектору. Це стало можливим завдяки вірі ринків у сильну відповідь регуляторів, зокрема підтримку ліквідністю банків, і що більш важливе, початок зниження ставок центральними банками вже цього року. Самі ж центральні банки ще не готові це відкрито визнати, проте, здається, вже усвідомлюють більшу ймовірність зниження ставок в разі погіршення ситуації.

Тим часом минулого тижня було достатньо важливих подій і для українських фінансових ринків. У п’ятницю група країн офіційних кредиторів України, до якої входять Канада, Франція, Німеччина, Японія, Великобританія та США, погодила відстрочку за своїми боргами для України до 2027 року та закликала зробити те ж саме інших кредиторів.

Хоча борг перед цими країнами складає менше 6% зовнішнього боргу України, їхнє рішення є дуже важливим і однозначним сигналом для решти кредиторів про необхідність робити додаткові поступки для полегшення боргового навантаження для України. Міністерство фінансів використає чинну програму МВФ та прихильність офіційних кредиторів для того, щоб провести необхідні переговори та завершити реструктуризацію зовнішнього комерційного боргу і з тримачами єврооблігацій.

Також минулого тижня НБУ оприлюднив рішення про умови репатріації коштів нерезидентів від виплат за ОВДП. Враховуючи консультації з МВФ та Міністерством фінансів, Національний банк вирішив, що оптимальним за поточних умов буде надання права іноземним інвесторам переказувати за кордон лише отримані з 1 квітня купони за ОВДП. Іноземці не зраділи такому рішенню і за тиждень скоротили свої вкладення в ОВДП на 3% або на 1,8 млрд гривень.

Гривня ж надолужила втрати минулого тижня на готівковому ринку і повернулася до діапазону 37,8-38,7 гривень/долар. Таким чином, з початку року укріплення курсу гривні знову складає приблизно 5%, і наразі дефіциту валютної готівки на ринку не спостерігається.